連帯債務とペアローンの違いをわかりやすく解説🖕

住宅ローンを夫婦や親子で組む場合、よく出てくるのが

「連帯債務」と「ペアローン」という2つの方法です。

名前が似ていて分かりにくいですが、仕組みは大きく違います。

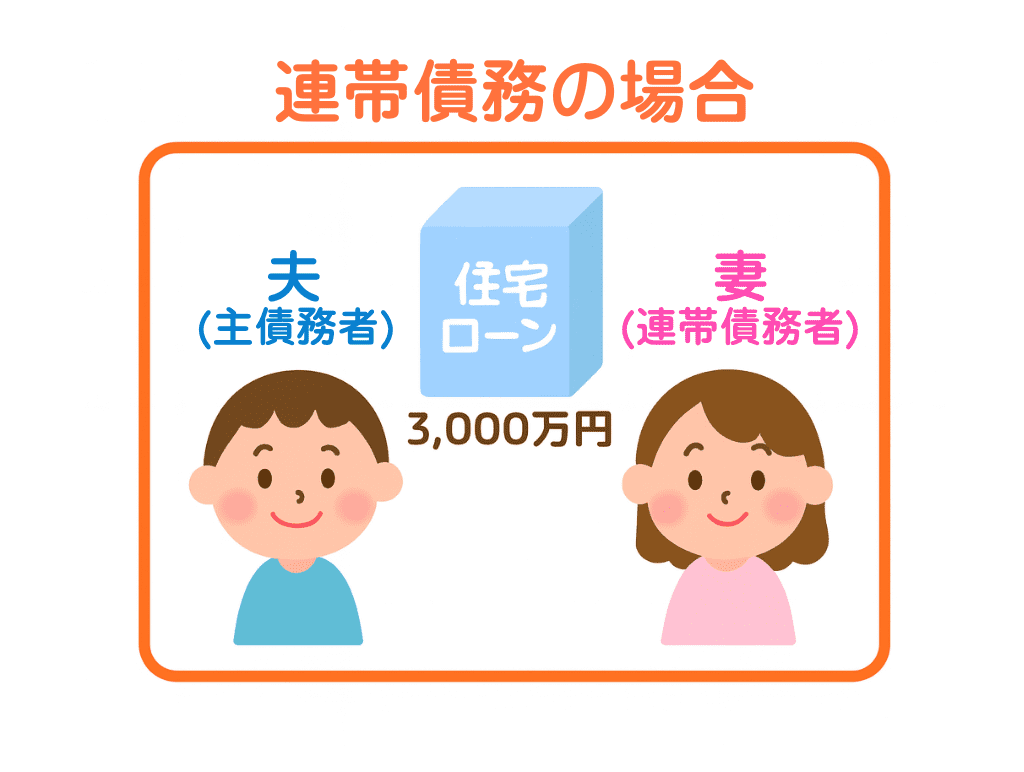

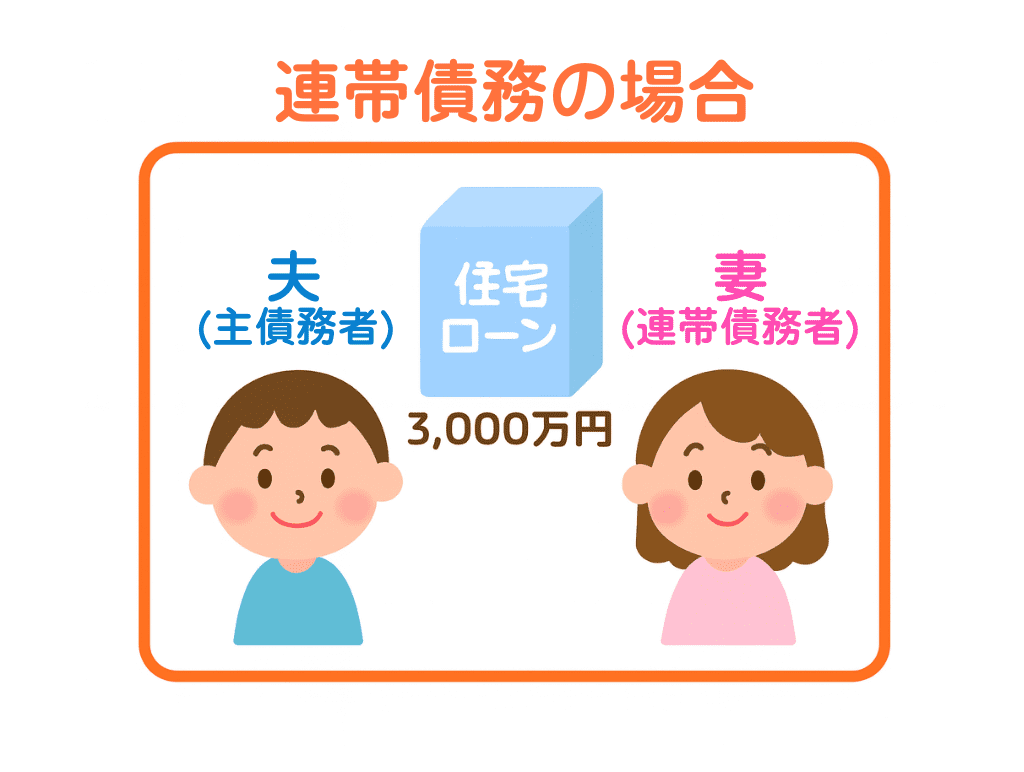

👫 連帯債務とは?

1つの住宅ローンを2人で一緒に返済する方法です。

1つの住宅ローンを2人で一緒に返済する方法です。

✅ ローンは1本

✅ 2人とも返済義務あり

✅ どちらかが返せなくなると、もう一方が全額返済

✅ 諸費用や手続きが比較的シンプル

👨👩👧 連帯債務が向いている家庭

・夫婦どちらかの収入がメインになっている

・将来、出産や育児で働き方が変わる可能性がある

・ローンや手続きをできるだけシンプルにしたい

・家計は「一つのお財布」で管理している

👉 収入の変動が想定される家庭や、安定重視の方に向いています。

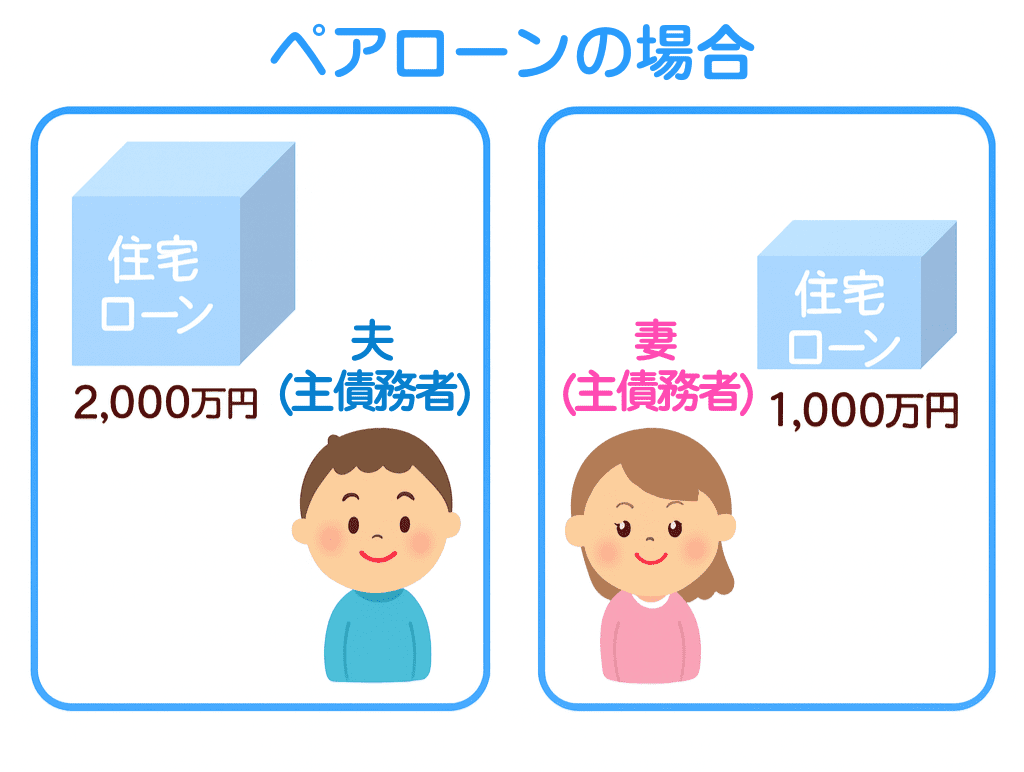

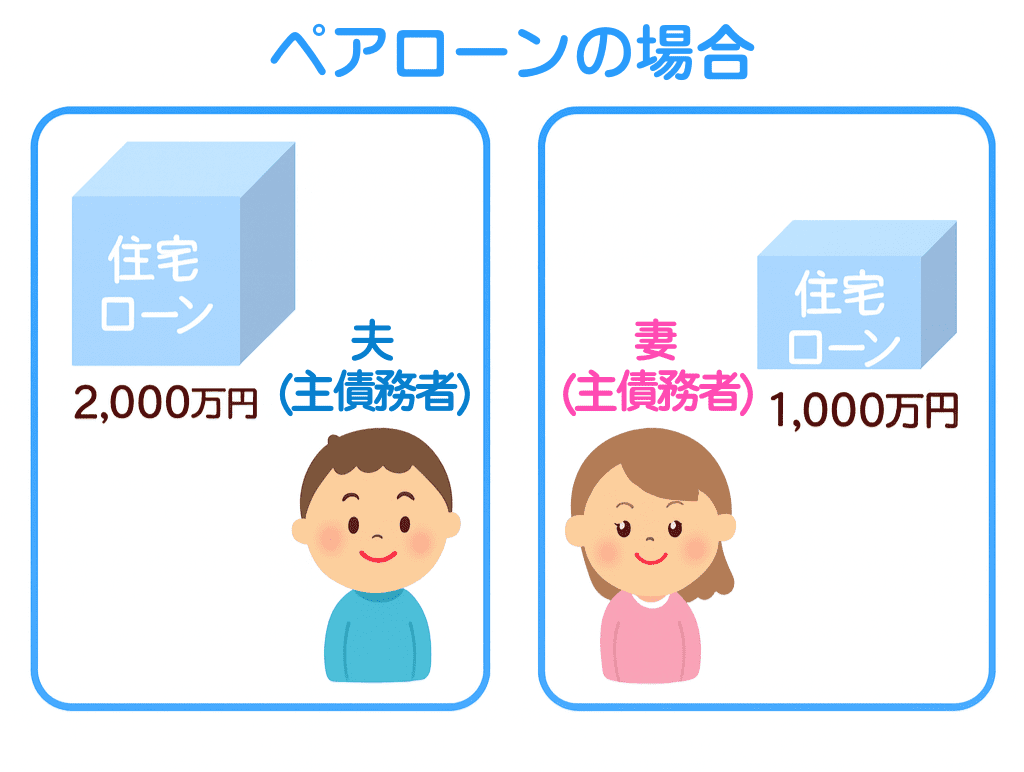

💳 ペアローンとは?

それぞれが別々に住宅ローンを組む方法です。

✅ ローンは2本

✅ それぞれが自分のローンを返済

✅ お互いが相手の連帯保証人になる

✅ 住宅ローン控除を2人とも使える

💼 ペアローンが向いている家庭

・夫婦ともに安定した収入がある

・共働きを長く続ける予定

・借入額を増やして希望の住宅を選びたい

・住宅ローン控除を2人とも活用したい

👉 共働きで収入をフル活用したい家庭に向いています。

🛡 団信(団体信用生命保険)から考えると?

住宅ローンを考えるうえで、万一のときにローンがどうなるかはとても重要なポイントです。

ここでは「連帯債務」と「ペアローン」を団信の視点から見てみましょう。

👨👩👧 連帯債務の場合

連帯債務は、1つの住宅ローンを2人で借りる形です。

・団信に加入している人が亡くなった場合

👉 住宅ローンはすべて消滅します。

・団信に加入していない人が亡くなった場合

👉 ローンは減らず、残った人が全額返済する必要があります。

ただし、金融機関によっては

✅ 夫婦連生団信(夫婦2人とも団信に加入)

を利用できるケースもあり、この場合は

👉 どちらが亡くなっても住宅ローンは全額消滅します。

💳 ペアローンの場合

ペアローンは、それぞれが別々に住宅ローンを組む仕組みです。

・亡くなった方の住宅ローン

👉 その人のローンのみ消滅

・残った方のローン

👉 そのまま返済が必要となります。

🔍 団信だけで見ると、どっちが安心?

団信の仕組みだけを見ると、

連帯債務(特に夫婦連生団信)のほうが安心に感じられるかもしれません。

しかし、若い世代の住宅取得では、ペアローンでも同じような安心を確保することが可能です。

たとえば、

✔ 配偶者が亡くなった場合に

✔ 自分の住宅ローンを完済できるだけの

生命保険を別途用意しておくことで、ペアローンでも実質的に「どちらが亡くなってもローンが残らない」設計ができます。

⚠️ 注意点

この方法は、

・年齢が若く

・生命保険料が比較的安い

若年層だからこそ成り立ちやすい方法です。

年齢が上がるにつれて保険料は高くなるため、誰にでも当てはまるわけではありません。

⚠️ どちらにも共通して大切なこと

住宅ローンは長期間にわたる契約です。

今の収入だけで判断せず、

🔸 将来の働き方

🔸 家族構成の変化

🔸 万一のリスク

まで含めて考えることが大切です。

「どちらが正解」というより、

“そのご家庭に合っているかどうか”が一番の判断基準になります😊

1つの住宅ローンを2人で一緒に返済する方法です。

1つの住宅ローンを2人で一緒に返済する方法です。