2025.12.16

えっ!? 非課税にならない場合もある【住宅取得等資金に係る贈与税の注意点】【2025〜2026年版】

⚠ 非課税にならない!?

【住宅取得等資金に係る贈与税】

住宅取得者の初期負担の軽減を通じて、

良質な住宅ストックの形成と居住水準の向上を図るため、

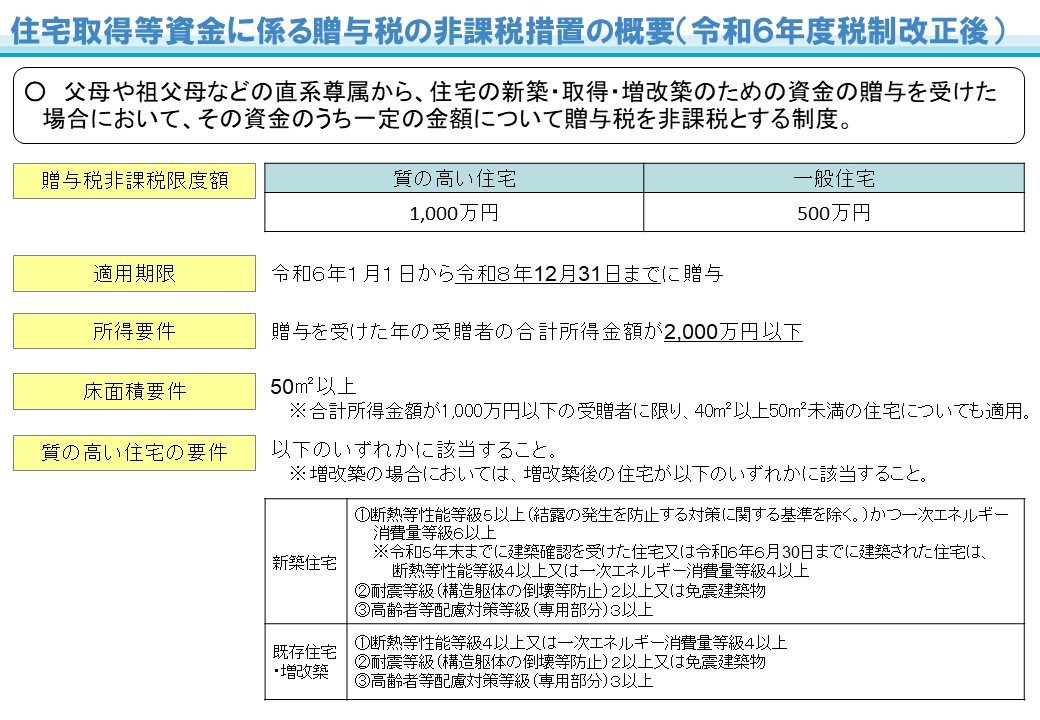

父母や祖父母などの直系尊属から、住宅の新築・取得または増改築等のための資金を贈与により受けた場合、

一定額までの贈与について贈与税が非課税になる制度があります。

この制度は、もともと 2023年(令和5年)12月31日までの予定でしたが、

2025年(令和8年)12月31日まで延長されました。

非課税となる金額や要件については、国土交通省のホームページでも詳しく解説されています。

⚠ ここが重要な注意点

贈与された住宅取得資金が非課税になるためには、贈与された金額の全額を住宅取得に充てる必要があります。使い道がそれ以外になる場合、非課税の対象にならないため注意が必要です。

分かりやすく言えば、

👉 「建物」の購入代金に充てなければ、非課税にならない

ということです。

なお、土地の取得費については、

住宅購入のための土地取得に限って「住宅取得費」として認められています。

⚠ 配偶者の親からの贈与は特に注意が必要

「親からの贈与」といっても、配偶者の親からの贈与の場合があります。

この制度で非課税となるのは、住宅を取得する人の直系尊属からの贈与です。

たとえば、妻の親から住宅取得資金を非課税枠内で贈与されたとしても、夫が所有する住宅の購入資金に充てた場合は、すべて非課税とはなりません。

贈与されたお金は、受贈者(贈与でお金をもらう人)ここでは「妻」が所有する住宅用家屋の新築または購入に充てることが必須です。

つまり、👉 受贈者にも建物の持ち分をつける必要があるということになります。

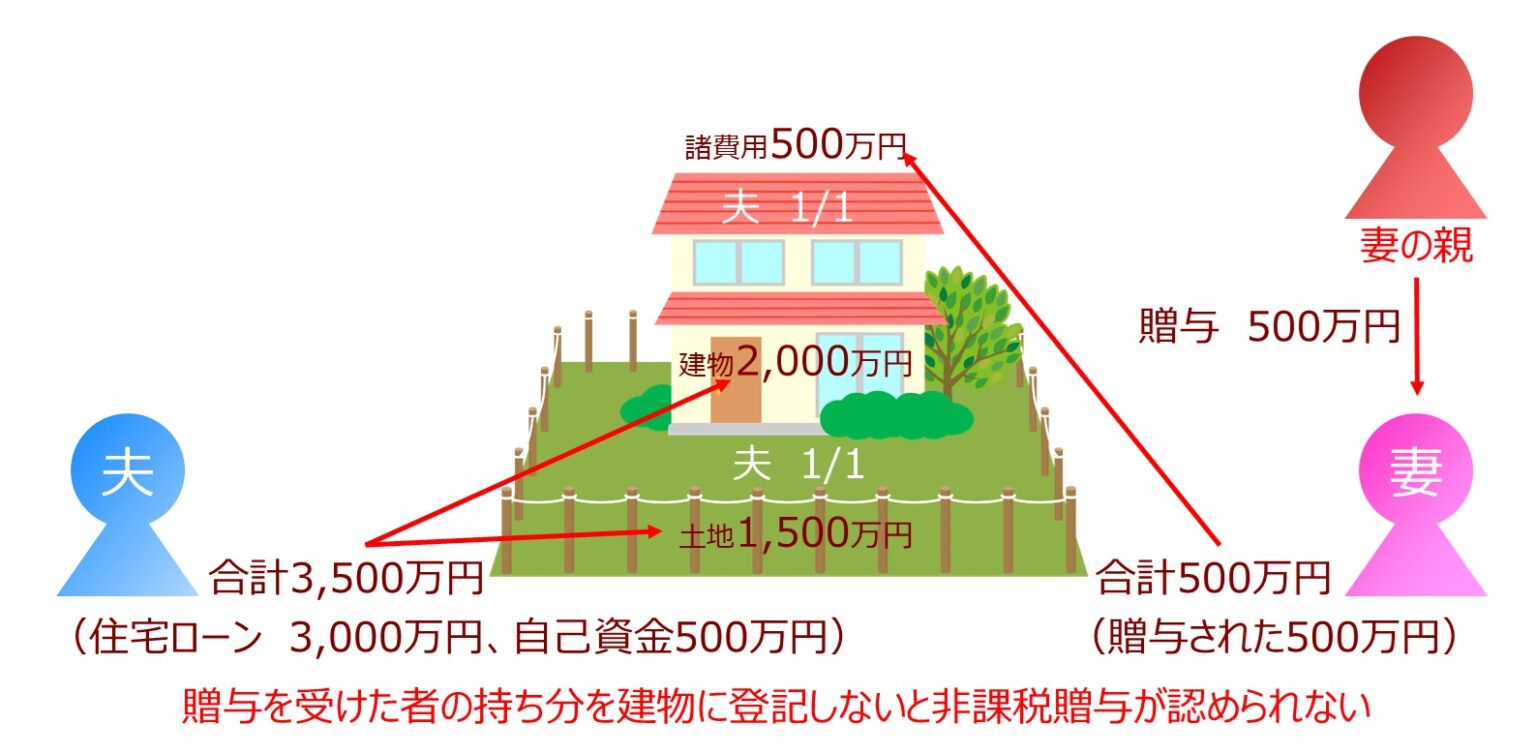

❌ 贈与金が非課税にならないケース①

・購入物件

土地:1,500万円

建物:2,000万円

諸費用:500万円

・資金計画

夫:自己資金500万円

住宅ローン:3,000万円

妻の親からの贈与:500万円

・内容

土地・建物の所有者はすべて夫

贈与された500万円は諸費用の支払いに充当

👉 建物に受贈者(妻)の所有権がないため、非課税になりません。

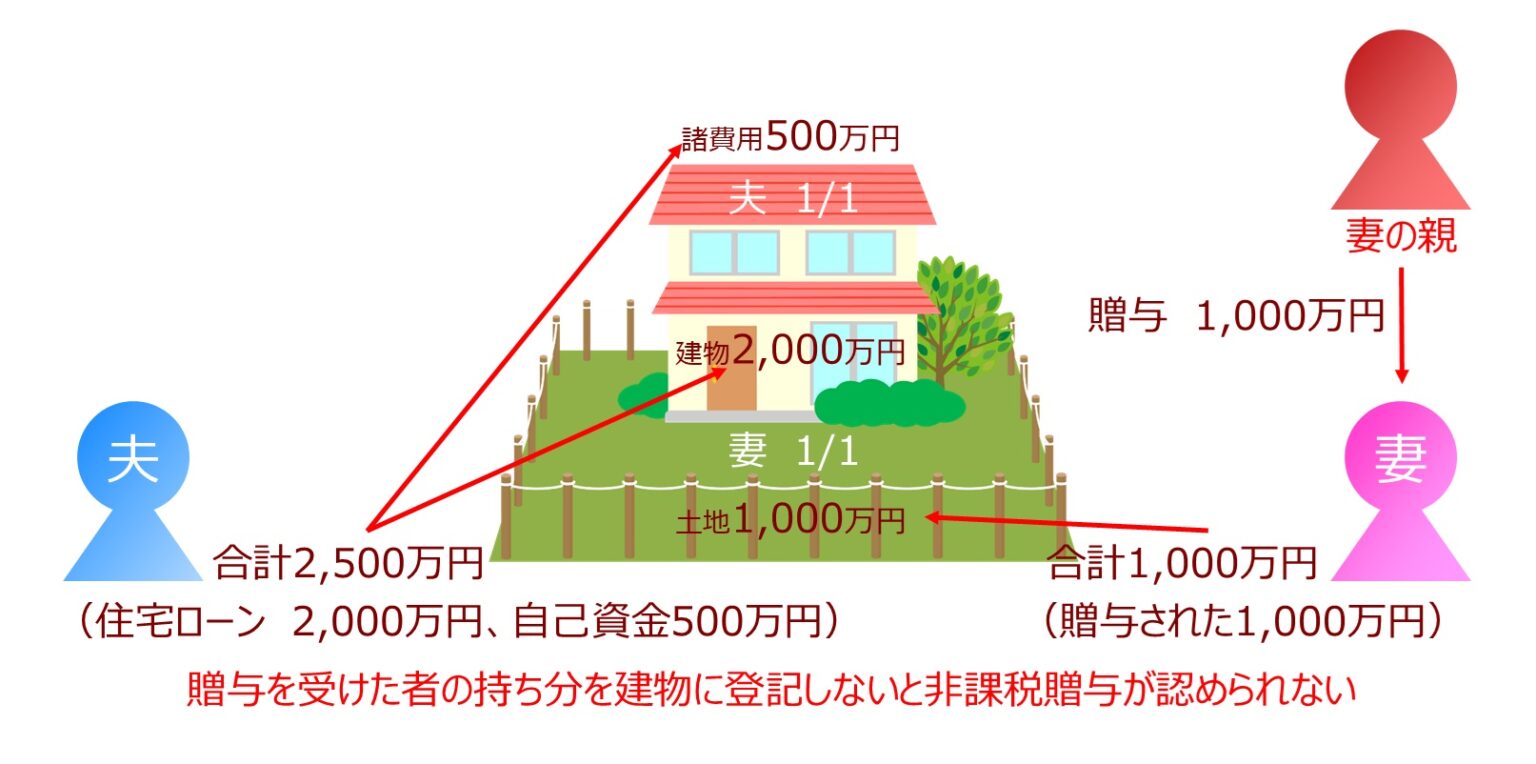

❌ 贈与金が非課税にならないケース②

・購入物件

土地:1,000万円

建物:2,000万円

諸費用:500万円

・資金計画

夫:自己資金500万円

住宅ローン:2,000万円

妻:親から1,000万円を贈与

・内容

贈与された1,000万円を土地代金の支払いに充当

土地の所有者:妻

建物の所有者:夫

👉 建物に受贈者(妻)の所有権がないため、非課税になりません。

📝 まとめ

非課税にならないケース①・②の共通点は、建物に受贈者の所有権がないことです。

贈与してもらったお金は、居住する住宅用家屋の新築または購入に充てることが必須です。

そのため、

✔ 贈与金の一部は必ず建物購入代金に充てる

✔ 受贈者の建物持ち分を登記する

この2点を必ず押さえておきましょう。

らんどめいどは住宅取得時の資金計画作成もお手伝いいたします!

お気軽にご連絡ください🎶