2026.01.27

📝【死亡保険金の税金】非課税?一時所得?贈与?相続税にも影響する!?

死亡に伴って支払われる生命保険金・共済金。

これ、受取人にとっては“収入”になるので、契約の形によってかかる税金が変わります。

さらに、保険金は“死亡に起因して発生するお金”なので、所得税だけでなく相続税にも深く関係してきます。

🧑💼契約者・被保険者・受取人の関係

まずはここが大事。

-

契約者:保険会社と契約し、保険料を払う人

-

被保険者:保障の対象となる人

-

受取人:保険金を受け取る人(死亡保険なので被保険者と同じにはできない)

被保険者と契約者が同じケースが多く、業界では「契被同一」と呼ばれています。

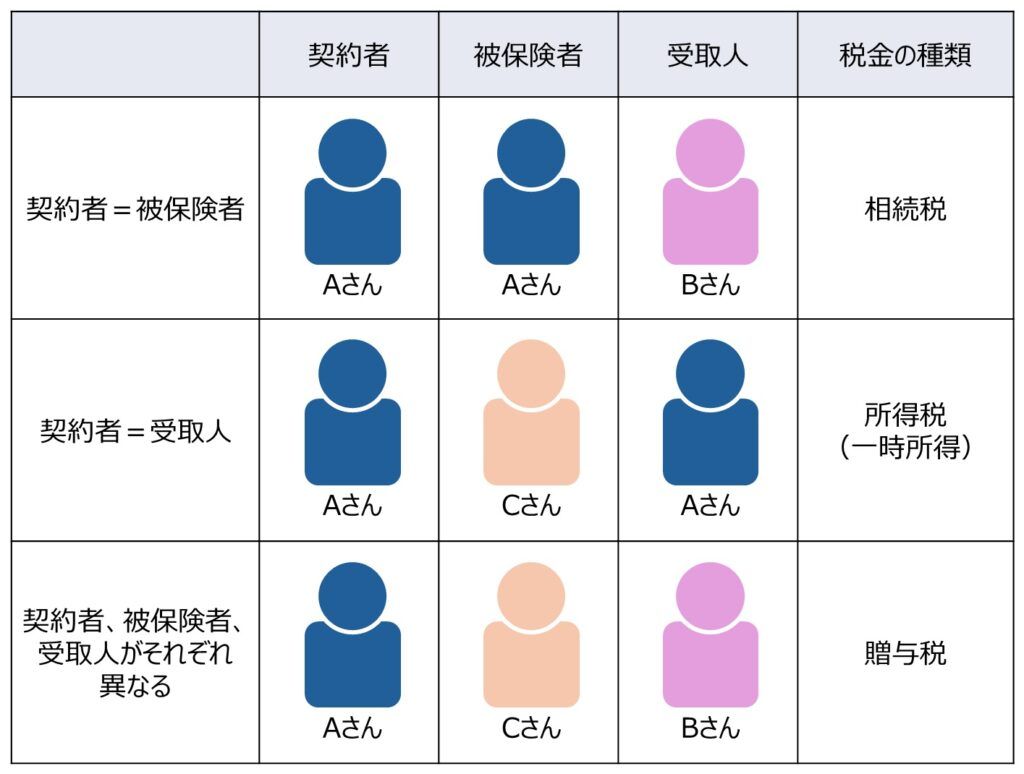

💡保険金にかかる税金はこの3つのどれか

保険金を受け取ったときにかかる税金は、

相続税・所得税・贈与税 のいずれか。

どれになるかは、

契約者(払う人)・被保険者(対象)・受取人(もらう人)

この3人の組み合わせで決まる!

ざっくり表すとこんな感じ👇

図1:契約形態によって異なる税金(死亡保障)

🤦♂️意外と多い “贈与税” になってしまうパターン

夫婦世帯でとくにありがちなのがこちら。

✨「妻の保険料を夫のクレカで払う」ケース

ポイントが貯まるから…という理由でよくある選び方ですが、

ここで受取人が子どもになっていると問題発生。

妻が亡くなる → 子が保険金を受け取る

しかし保険料は夫が払っている

= 夫から子へ贈与した とみなされ、贈与税の対象に😱

📌【事例でわかる】贈与税になるパターン

-

契約者:夫(保険料100万円負担)

-

被保険者:妻

-

受取人:子

-

死亡保険金:1,000万円

図2:贈与税の税率(一般税率)

具体的な贈与税の計算

◆課税対象:死亡保険金:1000万円ー基礎控除(110万円)=890万円

◆贈与税額:890万円×税率40%-125万円=231万円

→ 1,000万円の保険金に対して 231万円の贈与税!

ポイント目的どころじゃないレベルで吹き飛びます😂

よほどの理由がなければ、

この契約形態にはしない方が安全です。

✔まとめ:保険の“契約の形”はめっちゃ大事

保険の見直しというと「保険料の節約」に目が行きがちですが、

実は契約者・被保険者・受取人の組み合わせこそ、

税金の面でめちゃくちゃ重要!

生命保険文化センターでも「生命保険と税金」として詳しく解説がありますので、ぜひ参考にしてみてください。